每一个楼花,都是独一无二的。这里是楼花网。

2025年北京楼市,到底表现如何?

花姐一直不敢去触碰这个命题。

一是,没有数据做支撑;二是,不具备做研究的学识。

只好作罢。

直到最近,花姐拿到一份天朗房网的2025年北京楼市年报。

这份年报,内容多达136页、上万字,50多张图表,涉及土地、新房和二手房,分析之专业、信息之详实,角度之独特,令人叹服。

不论对开发商、购房者,还是整个北京地产产业链,这份年报都非常有参考意义。

今天,花姐摘取其精华,以飨读者。

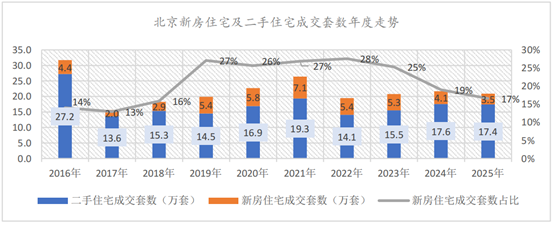

一、新房成交3.44万套,同比减4.4%

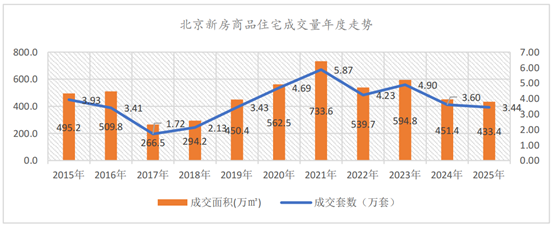

2025年,北京新房成交套数降至3.44万套,同比减少4.4%,成交面积433.4万㎡,同比减少4%。

北京楼市新房的交易最高峰在2021年,共销售5.87万套,面积733.6万㎡。

之后,成交量开始回落,2022-2025年成交规模,始终在3.44万-4.9万套、433.4-594.8万㎡的区间内波动。

2025年新增供应项目101个,虽较2024年(94个)略有回升,但较2021年高点(148个)仍减少约32%。

同期,新房商品住宅新增供应面积478万㎡,虽较2024年增长18.1%,整体规模,却仍处于历史低位。

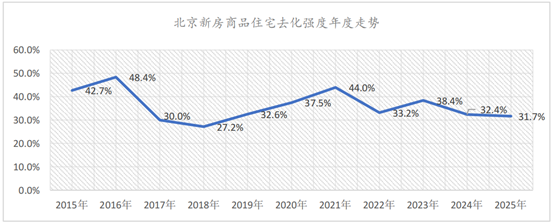

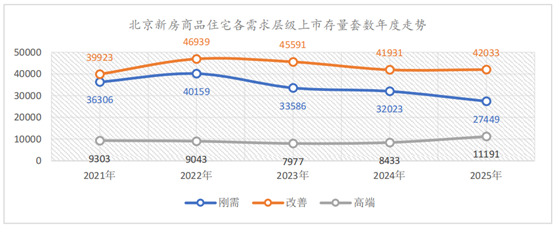

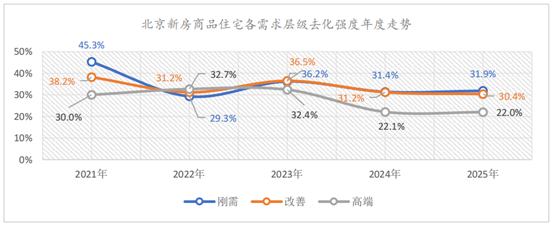

2025年北京新房商品住宅去化力度为31.7%,连续两年下降,较2021年高点回落约12个百分点。

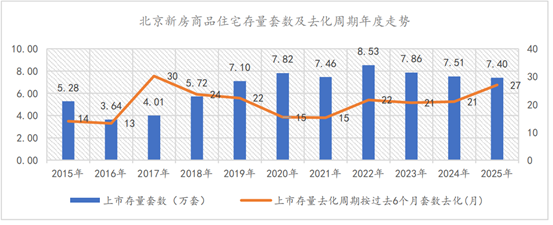

至2025年末,北京新房商品住宅上市存量为7.4万套,同比微降1.5%。

但受去化力度削弱影响,按近半年平均去化套数计算,上市存量去化周期达到27个月,较2021年的15个月,大幅延长12个月。

二、总量成交20.9万套,同比减3.7%

2025年北京住宅市场总成交达20.9万套,仅较2024年微降3.7%,与近四年均值20.7万套近乎持平,略高0.9%。

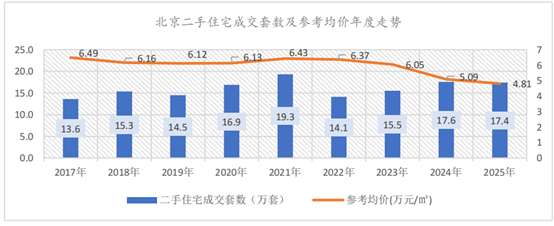

其中,二手住宅市场2025年成交17.4万套,占住宅总成交的83%。

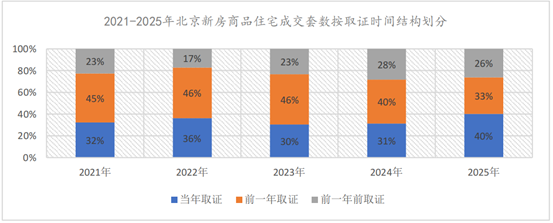

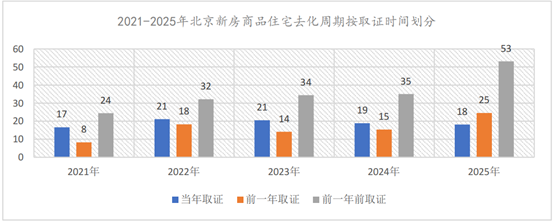

前一年前取证项目对应的需求活力持续减弱,其背后的需求释放效率急剧下滑。

2025年,这类存量供给对应的去化周期长达53个月,较2021年的24个月翻倍。

这背后意味着,需求消化存量的速度慢了不止一倍;而当年新盘对应的需求去化周期仅18个月,需求释放效率显著提高。

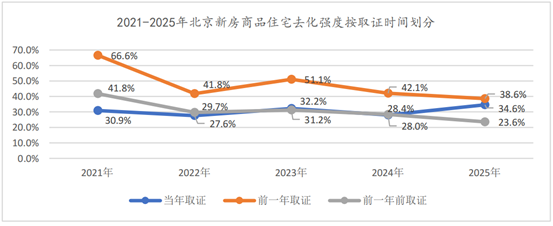

2025年成交商品住宅中,两年前供给对应的去化强度仅23.6%,远低于当年新盘(34.6%),以及和前一年项目(38.6%)的去化力度。

2025年,30/60/90天平均销售率为13.6%、22.7%、26.6%,较2024年同期分别提升10.9、16.8、17个百分点,需求释放力度显著增强。

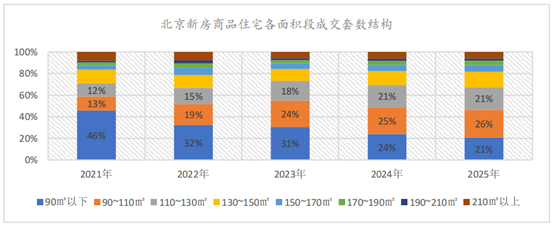

三、套均面积136㎡,同比增10㎡

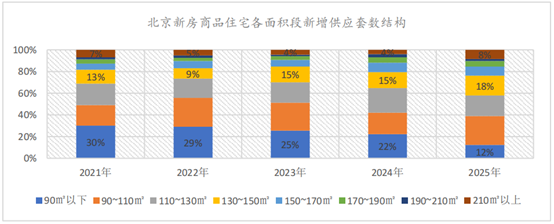

2025年北京商品住宅新增供应3.51万套,总面积478万㎡,套均面积由2024年的126㎡,增至136㎡,同比增加10㎡。

该数据背后,直观反映出供应端的改善化导向。

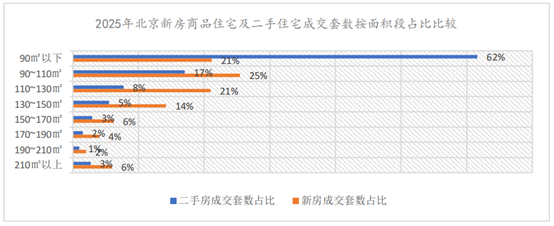

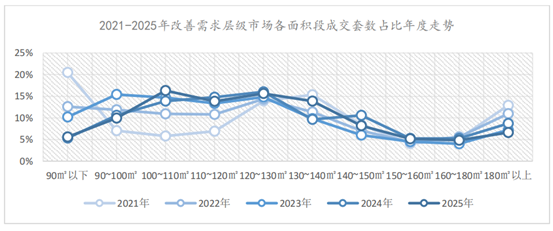

2025年,90-130㎡改善型面积段合计占比达47%,成为成交核心主力;90-110㎡、110-130㎡、130-150㎡三个改善型面积段合计占比达61%。

而90㎡以下刚需面积段成交占比仅为21%,较2021年的46%,大幅下降25个百分点。

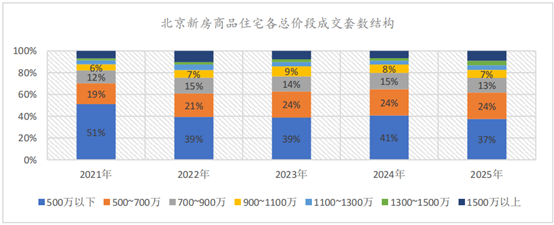

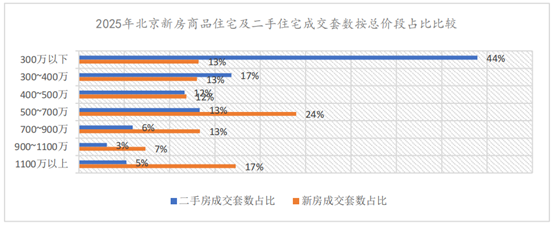

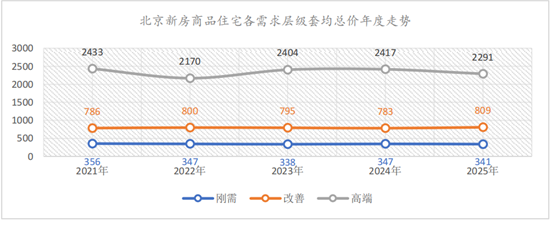

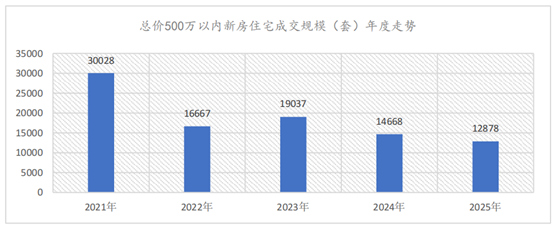

从总价段分布来看,新房成交中总价500万元以上产品,占比超过六成;500万以下总价段,从2021年的成交占比51%,减少至2025年的37%。

2025年500-1100万成交占比达到45%,1300万以上占比达到13%,明显高于2021年占比,进一步印证了改善型需求的主导地位。

2025年北京二手房市场“以价换量”特征显著,价格优势成为分流刚需客群的核心竞争力。

全年二手住宅成交稳定在17.4万套的高位,均价却同比下降5.5%,较2021年峰值,下跌25.2%,年内成交均价形成持续下探的价格趋势。

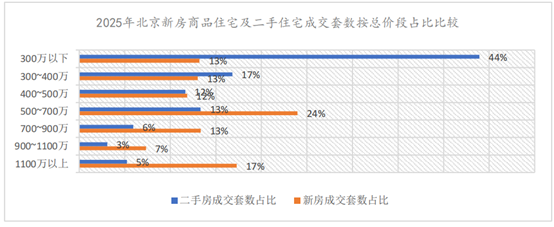

对于总价承受力在500万以下,尤其是300万以下的客群,二手房提供了远超新房的海量选择。

2025年300万以下总价段二手房成交5.03万套,占二手住宅成交总量的44%;而新房仅成交4576套,不足二手房的十分之一。

四、新房住宅市场聚焦中高端改善客

新房住宅市场聚焦中高端改善客群,二手住宅市场则以刚需及初级改善客群为主。

总价500万以上客群,支撑了62%的新房成交。

其中500-700万总价段占比最高,占比达到24%,1100万以上总价段占比达17%,是同期二手房同价位段的3倍以上。

面积偏好上,新房市场90-130㎡房源,合计占比46%;150㎡以上大面积段占比18%,显著高于二手房市场的8%。

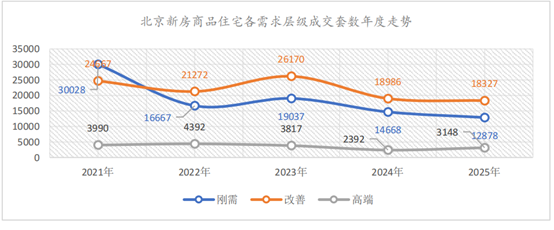

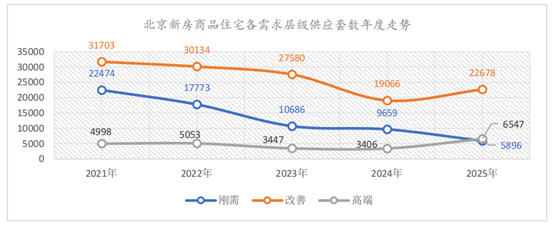

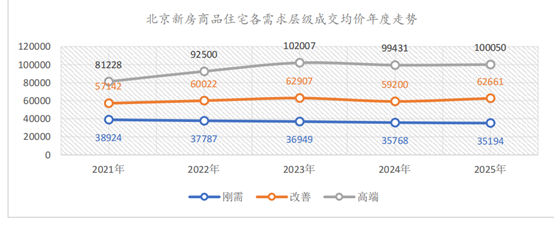

2025年刚需层级成交12878套,同比下降12%。改善层级成交18327套,同比下降3%。

两者需求释放规模虽延续萎缩态势,但同比降幅较2024年已有所收窄。

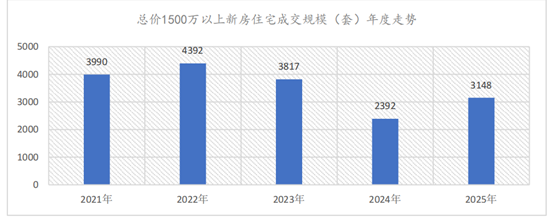

高端市场规模逆势增长,表现强劲。2025年高端需求层级成交3148套,同比大幅增长32%。

五、改善型需求占比53.3%

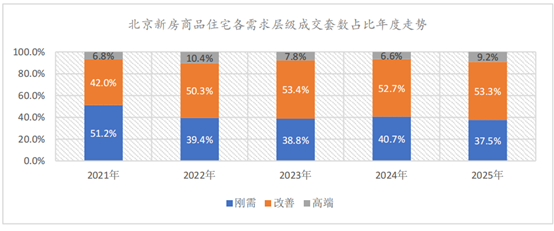

2025年改善型需求占比53.3%,稳居市场绝对主力;刚需占比37.5%,仍是重要支撑;高端需求占比9.2%。

与2024年相比,呈现出“一稳、一升、一降”的分化走势。2025年改善与高端成交套数占比,分别提升约0.7和2.5个百分点,刚需占比则相应回落3.2个百分点。

1、刚需类(500万以下):新取证项目整体去化乏力,不仅各周期去化率均处于低位,增速也最为缓慢。

该层级新取证项目共20个,30天、60天、90天平均去化率,分别为11.59%、12.09%、13.15%。

30-90天去化率仅提升1.56个百分点,去化增速垫底。

2、改善类(500-1500万):新取证项目是当前市场的去化主力。

2025年新取证项目达43个,为三类市场中最多。30天、60天、90天平均去化率,依次为 6.55%、20.02%、22.27%。

30-90天去化率提升5.72个百分点,去化增速在三类市场中最高。

3、高端类(1500万以上):新取证项目去化呈现“慢而稳健”的去化态势。

该层级新取证项目20个,30天平均去化率12.81%,随着时间推移逐步提升,90天平均去化率升至16.14%。

30-90天去化率提升3.33个百分点,反超刚需类项目。

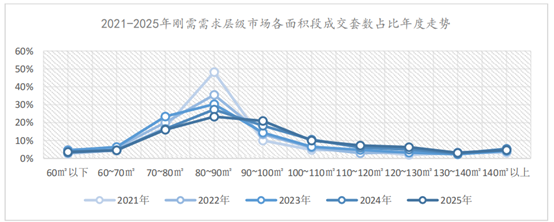

2025年,总价500万元以下的刚需市场,成交面积段呈现“传统主力收缩、中高端刚需扩容”的结构性变化。

其中,80-90㎡区间占比,从2021年的48%下降至23%,传统主导地位显著减弱。

而90-100㎡区间占比,则从10%上升至21%,成为新的主力成交面积段。

同时,100-120㎡区间占比,从9%增长至17%,反映刚需客户在面积选择上呈现明显的扩大化趋势。

此外,适配过渡型刚需的60-80㎡面积段占比先升后稳,仍保持一定市场需求。120㎡以上区间占比亦有提升,受到远郊高性价比房源入市的带动。

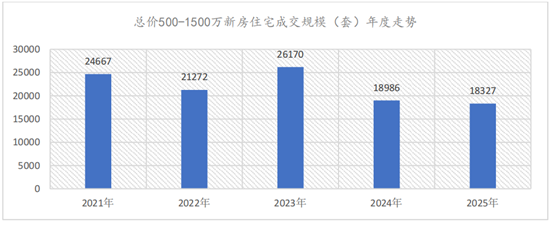

2025年北京500-1500万改善型新房,成交1.83万套,创近五年新低,较近三年(2022年-2024年)均值,下降17.2%,降幅介于刚需与高端之间。

尽管总量收缩,该价位段仍以53%的成交占比,稳居新房市场主力。

六、1500万豪宅成交3148套,同比增31.6%

2025年改善型市场需求结构向中等面积段集中。

90㎡以下户型占比,从2021年20%降至2025年6%,整体呈下降趋势。;100-130㎡合计占比,则从27%提升至46%,成为市场绝对主力消费面积段。

其中100-110㎡由6%增至16%,涨幅显著;120-130㎡稳定在14%-16%高位;130-150㎡占比在16%-24%间波动变化;150㎡以上占比从22%降至17%。

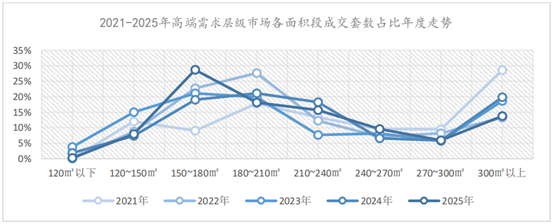

2025年,北京总价1500万以上新房商品住宅共成交3148套,同比增长31.6%,成为唯一实现同比正增长的价格区间,显示出高端购买力仍具韧性。

不过,2025年成交量,仍较近三年平均水平低约11%。

从总价与面积段的交叉分析可见,1500万至3000万总价区间,构成了北京高端住宅市场的成交主力。

该区间内的成交面积分布呈现清晰的“总价驱动面积上移”规律:

1、1500-2000万区间,成交高度集中于150-180㎡面积段,占比高达28.0%,占据绝对主导。

2、2000-2500万区间,成交重心上移至180-210㎡面积段,占比为8.6%,成为该价位段首选。

3、2500-3000 万区间,核心面积段进一步扩大至 10-240㎡,占比 .6%。

当总价突破3000万后,面积需求呈现出显著的多元化与个性化特征。

240-270㎡、270-300㎡及300㎡以上面积段,占比分布趋于均衡,表明超高总价客群,对居住尺度的选择范围更为宽泛。

值得注意的是,300㎡以上超大户型,在2000-2500万(占比5.2%)与5000万以上(占比2.3%)总价段表现突出,反映了市场对极致空间的需求,存在于不同价格梯度的顶端。

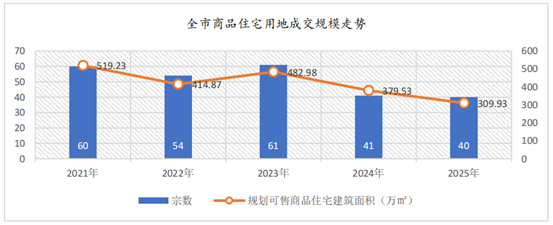

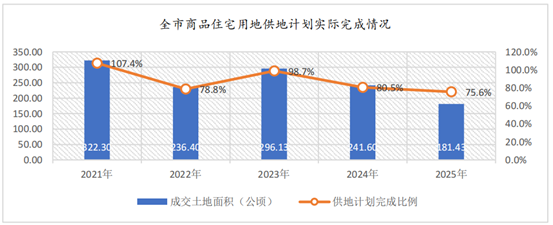

七、供地模式:“小步快跑”

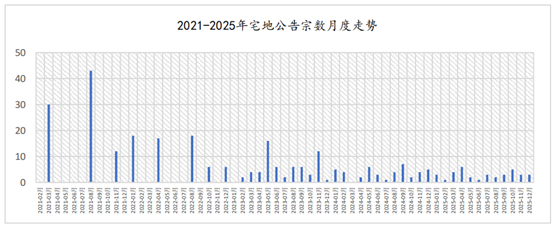

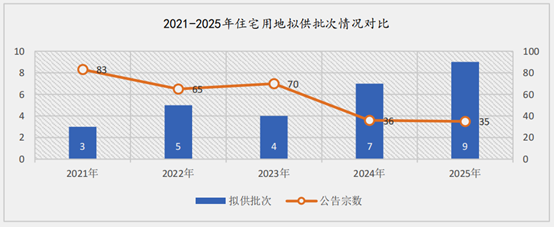

2021-2025年期间,拟供地批次从2021年的3批次,调整为2025年的9批次,平均单批次公告土地宗数,由28宗锐减至4宗。

供地模式实现了从“集中放量”,到“小步快跑”的转变。

2025年新入市的53个商品住宅项目(关联招拍挂土地),64%的项目入市周期,在3-6个月之间。

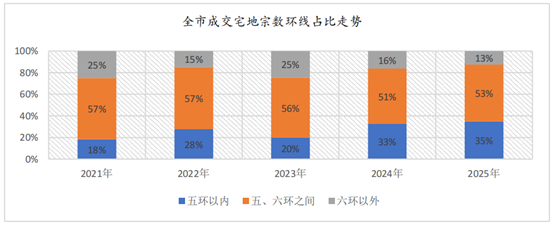

在环线分布上,五环内土地供给增加、六环外减少。

2025年成交宅地五环内土地14宗,占全部宗数的35%,为近五年最高。而六环外土地5宗,占比13%,为近五年最低。

八、成交宅地半数在中心城区

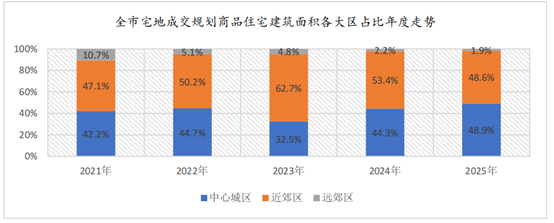

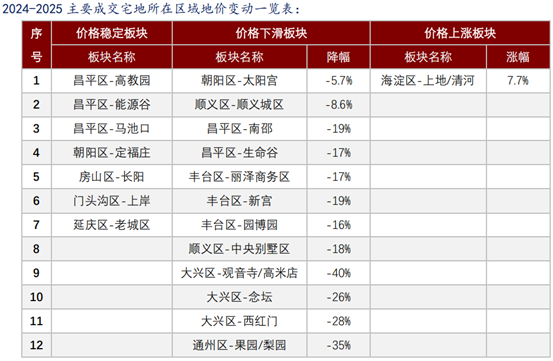

2025年成交宅地,约一半商品住宅面积分布在中心城区,相比2024年增加了4.7个百分点,比2023年增加16.4个百分点。

多年未供地的核心区(如东城),也开始释放出地块。与此同时,延庆、怀柔、密云、平谷等远郊区县的供给占比持续下滑,从2021年的10.7%,降至2025年的1.9%。

2025年成交宅地40宗,其中地铁站直线1.5公里内土地,共计37宗,占比约93%,为近五年最高。交通便利性,正成为土地供给的核心考量因素之一。

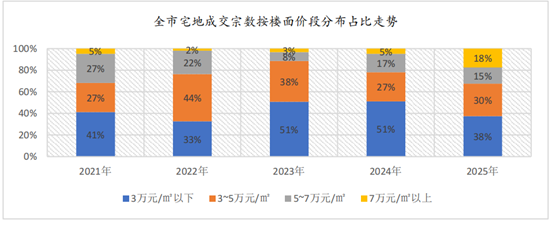

在楼面价结构上,成交土地楼面价整体上移。

2025年成交宅地,楼面价3万元/㎡以内的地块仅15宗,占比大幅收缩;3万元/㎡以上地块占比扩大,其中楼面价7万元/㎡以上地块达7宗,创近五年新高。

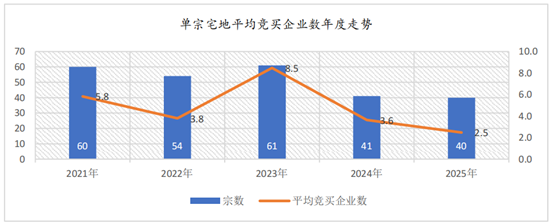

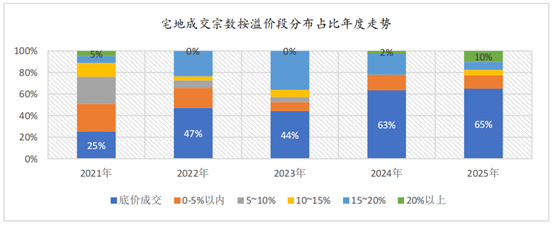

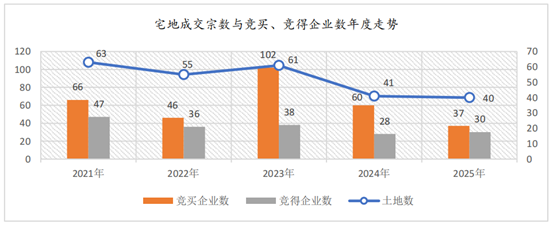

九、土地供给稳定、玩家减少

2025年成交住宅用地40宗,供应稳定。参与土地竞买企业37家,同比2024年减少近四成,竞得企业数30家,维持稳定。

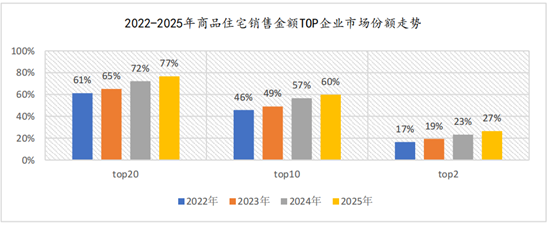

2025年销售金额TOP20的企业,抢占了约77%的市场份额,同比增加4.4个百分点,TOP10企业抢占约六成市场份额,同比增加2.6个百分点。

十、民营房企拿地数量大幅减少

2025年竞得土地企业30家,其中民企含混合所有制企业有懋源、贝好家、汇成世纪、明芳地产等4家,占全部竞得企业的13.3%,相比2021年民企占比,下降约二成。

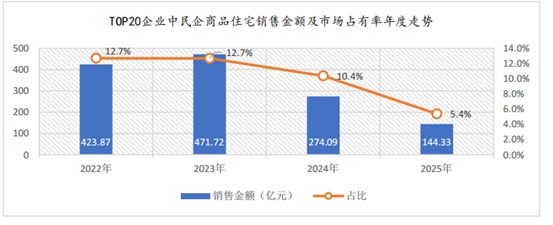

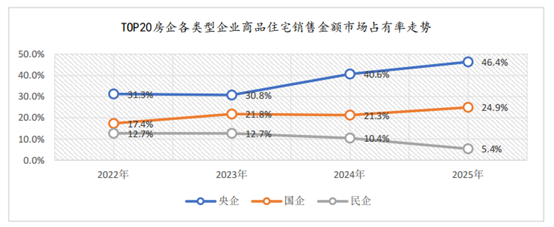

2025年TOP20企业中,民企市场占有率5.4%,同比减少5个百分点;国企市场占有率2025年同比小幅提升3.6个百分点;央企市场占有率则连续两年大幅提升,合计提升15.6个百分点,抢占了更多的市场份额。

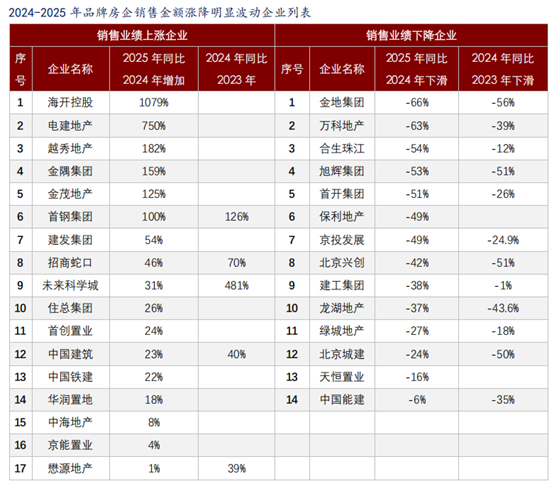

与2024年相比,排名稳固的有中建、中海、华润、北京城建、懋源、住总、中国中铁等企业;越秀、金茂排名上升较快;而首开、珠江合生系、建工等排名下降较快。

2025年新上榜企业中,海开、首钢、电建等,主要靠单一项目热销带动业绩增长与排名上升。

退榜企业有京投发展、龙湖、万科等企业。

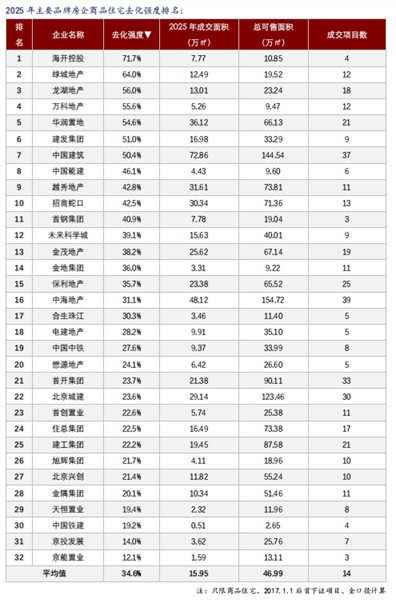

根据32家品牌房企的统计数据,2024-2025年市场占有率,连续两年持续上升的有越秀、中建、建发、招商、中海、首钢、住总、未来科学城等企业。

市场占有率连续下降的有北京城建、万科、金地、龙湖、兴创、旭辉、中国能建等企业。

32家品牌企业中,2025年商品住宅销售金额同比上涨的企业共计17家。2024-2025年连续两年销售业绩增长的企业,有中建、招商、未来科学城、首钢等。

2025年销售业绩下滑的企业14家,连续两年销售业绩下滑的企业有首开、保利、建工、绿城、龙湖等企业。

商品住宅年度销售小于15万㎡的一般企业(19家):

海开、绿城、龙湖、万科、能建等5家销售规模不大,但去化能力较强。其中龙湖、万科、中国能建都处于去库存阶段。

去化能力在平均线以上的还有首钢、金地两家企业。天恒、中铁建、京投、京能等大部分企业去化能力偏弱。

自2022年以来,企业退出土地与新房市场的步伐明显加快。

据不完全统计,2022年至2025年间,约有32家曾在北京市场活跃的房企不再拿地,彻底或实质上退出了新增土地资源的竞争。

民营企业是退出的主力军。2020-2021年活跃于北京土地市场的众多知名民企,如融创中国、珠江合生系、中骏集团、雅居乐、碧桂园、世茂集团等,在2022年后已基本淡出北京土地市场。

分享到微信

打包卖地,通州尝到了甜头